Централните банкери казват, че успехът на биткойна и другите криптовалути е просто балон. Това обаче не им дава покой, тъй като тези частни валути застрашават контрола им върху банковата система и паричното предлагане, което пък може да подкопае паричната политика, използвана за управление на инфлацията.

След като биткойнът мина прага от 8000 долара за първи път тази седмица и поскъпна с 50% за осем дни, те се притесняват, че ще бъдат обвинени, ако пазарът се срине. (На 28 ноември сутринта курсът на биткойна достигна 9855 долара, според данни на Блумбърг - бел. ред.). По тези причини няколко централни банки настояват за регулации, с които да се въведе контрол. Други дори проучват възможността за пускане на собствена дигитална валута и тестват разплащателни платформи.

"Проблемът с биткойна е, че той лесно може да се срине и централните банки може да бъдат обвинени, че не са направили нищо," каза пред Ройтерс Евард Новотни, управител на централната банка на Австрия и член на управителния съвет на Европейската централна банка.

Опитваме да разберем дали банковата активност, отнасяща се до търговията с криптовалута, трябва да бъде по-добре регулирана, допълни той.

Световният пазар за криптовалута е на стойност 245 милиарда долара, което е малко в сравнение с трилионите долари в счетоводните баланси на японската централна банка, Управлението за федерален резерв (УФР) на САЩ и Европейската централна банка (EЦБ). Тези институции пускат в обращение йени, долари и евро, като създават пари в брой или като кредитират изгодно банки, какъвто е случаят с програмите им за изкупуване на облигации.

Криптовалутите обаче не са централизирани. Те не минават през регулирани банки и традиционни разплащателни системи. Вместо това те често използват т.нар. блокчейн - онлайн счетоводен регистър на трансакциите, който се поддържа от мрежа анонимни компютри в интернет. Това засили притесненията във връзка с уязвимостта им от хакерски нападения, каквито имаше доста през последните месеци, а освен това и във връзка с използването на криптовалутата за финансови престъпления.

Притежателите на дигитална валута имат и претенции към частна, а не държавна организация, която може да фалира или да спре да функционира.

По тези причини, както и заради това, че не са приети много масово от търговските вериги, централните банки определиха криптовалутите като рискови активи, които нямат влияние върху реалната икономика.

"Биткойнът е вид лале", каза през септември вицепрезидентът на ЕЦБ Витор Констансиу, сравнявайки го с търговския балон в Холандия през 17-и век. "Той е спекулативен инструмент", допълни Констансиу.

Законно платежно средство

Китай и Южна Корея, където спекулациите с криптовалута са популярни, забраниха набирането на средства чрез генерирането на нови дигитални парични знаци, при което се продават нови единици криптовалута за финансиране на разработването на продукт.

Руската централна банка обяви, че ще блокира сайтове, продаващи биткойни и конкурентните му валути, а ЕЦБ прикани евродепутатите миналата година да не се стремят да насърчават използването на виртуалните валути, тъй като по принцип това може да засегне контрола на централните банки върху паричното предлагане и инфлацията.

През април Япония призна биткойна като законно платежно средство и одобри няколко компании, които да управляват борси за криптовалута, но постави условие те да бъдат регистрирани.

ЕЦБ, японската централна банка и германската централна банка вече тестват блокчейн, като признават, че методът може да има бъдеща употреба за уреждането на плащания.

Японската централна банка миналата година създаде отдел, отговарящ за финансовите технологии, който да предлага насоки на банките, търсещи нови бизнес възможности, и се присъедини към ЕЦБ в проучването на технологиите на разпределените регистри каквато е блокчейнът. Институциите направиха заключението, че блокчейнът не е достатъчно зряла технология, която да задвижва най-големите в света разплащателни системи.

Вял интерес

Досега търговските банки не са много ентусиазирани от съществуващите дигитални валути. Електронните разплащания вече изместват парите в брой и банките са наясно с опасността, че може да изгубят бизнес, ако клиентите им решат да преминат към криптовалутите.

По тази причина швейцарският банков гигант UBS оглавява консорциум от шест банки, който се опитва да създаде собствени дигитални пари, еквивалентни на основните валути, подкрепени от централни банки.

Това ще позволи на финансовите пазари по-бързо да се разплащат и да уреждат трансакции.

Това създава рискове за централните банкери в ролята им на пазители на банковата и разплащателна система.

Може да се събудим един ден и повечето големи банки да са опустошени, а по-голяма част от тази дейност да се е преместила другаде, каза в неотдавнашно интервю президентът на регионалното подразделение на американската централна банка - Банката за федерален резерв в Сейнт Луис (щата Мисури) Джеймс Булард. Това може да доведе до финансова криза, ако регулаторите изгубят от поглед дейността, каза той.

Някои централни банки като шведската Riksbank и Bank of England разглеждат също ползите от въвеждането на собствена дигитална валута. Притежателите биха имали директно претенции към централната банка - точно както е с банкнотите, но без неудобството да се складира огромно количество пари в брой.

В Швеция, където повечето разплащания в търговията са по електронен път, Riksbank каза, че проучва възможността за създаване на електронна крона за малките разплащания между клиенти, компании и властите.

"Една е-крона би дала на обществеността достъп до дигитално допълнение към парите в брой, гарантиран от държавата, а няколко доставчици на разплащателната услугата биха могли да се свържат към системата за е-крона, посочи шведската централна банка.

Една дигитална валута на централна банка (CBDC) би могла да промени начина, по който се провежда паричната политика, като позволи на централните банки да вкарват директно ликвидност в реалната икономика, заобикаляйки финансовия сектор, ако искат да повишат инфлацията.

Това може да направи паричната политика по-ефективна, според проучване на икономисти на Bank of England.

Може обаче да бъде и рисково, ако притежателите на влогове решат да превърнат банковите си депозити в пари на централната банка при една банкова криза, ускорявайки масовото теглене на депозити от търговските банки.

Високопоставен представител на японската централна банка каза в сряда, че макар технологията да революционизира банкирането, дигиталните валути няма да заменят физическите пари скоро.

"Прекалено е далечно," посочи в кулоарите на форум за финансовите иновации, организира от Ройтерс, Хироми Ямаока, ръководител на отдела за системите за разплащания в Bank of Japan.

Технологията би променила банковата система прекалено драстично, допълни той.

/БТА/

Това се случи Dnes, за важното през деня ни последвайте и в Google News Showcase.

Тръмп дава безсрочно пребиваване на мигранти в САЩ срещу 5 млн. доларa

Тръмп дава безсрочно пребиваване на мигранти в САЩ срещу 5 млн. доларa  Очаква ни облачна и дъждовна събота

Очаква ни облачна и дъждовна събота  Завърши турнира по тенис на маса от XXV-та Варненската студентска Универсиада

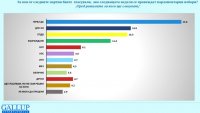

Завърши турнира по тенис на маса от XXV-та Варненската студентска Универсиада  "Галъп": ГЕРБ води стабилно, ако избирахме днес

"Галъп": ГЕРБ води стабилно, ако избирахме днес  Паркираме в курорта "Св. св. Константин и Елена" с SMS от днес

Паркираме в курорта "Св. св. Константин и Елена" с SMS от днес  Боршош залага на регионалната реклама за развитие на туризма

Боршош залага на регионалната реклама за развитие на туризма

Централна емисия

Централна емисия  Сигнал: Опасни скъсани кабели от улично осветление в Банкя

Сигнал: Опасни скъсани кабели от улично осветление в Банкя  Лошото време в Испания взе жертви

Лошото време в Испания взе жертви  От Helpbook: Ремонтът е извършен, парите - усвоени, а улиците - разбити

От Helpbook: Ремонтът е извършен, парите - усвоени, а улиците - разбити  Какво ще направите с 1 млн. лв. печалба от тотото? (ВИДЕО)

Какво ще направите с 1 млн. лв. печалба от тотото? (ВИДЕО)  Битките на SENSHI 26 в Пловдив гарантират 100% екшън

Битките на SENSHI 26 в Пловдив гарантират 100% екшън

Скандалите във Висшата лига продължават: Ман Сити отново е замесен

Скандалите във Висшата лига продължават: Ман Сити отново е замесен  Илиан Илиев определи кои "моряци" ще мачкат Ботев Пловдив

Илиан Илиев определи кои "моряци" ще мачкат Ботев Пловдив  Венци Стефанов: Бойко Борисов ми се сърдеше, когато Славия биеше Левски

Венци Стефанов: Бойко Борисов ми се сърдеше, когато Славия биеше Левски  Ман Юнайтед ще бъде по-добър, но през следващия сезон

Ман Юнайтед ще бъде по-добър, но през следващия сезон  Страхотни новини за ЦСКА, Томаш е в еуфория

Страхотни новини за ЦСКА, Томаш е в еуфория  Григор Димитров разбра кой ще мачка в Монте Карло

Григор Димитров разбра кой ще мачка в Монте Карло

Таро хороскоп за уикенда (5 – 6 април)

Таро хороскоп за уикенда (5 – 6 април)  Лятна магия край морето в Къмпинг „Градина“ – перфектната локация за почивка

Лятна магия край морето в Къмпинг „Градина“ – перфектната локация за почивка  6 якета, които ще са хит през пролет 2025

6 якета, които ще са хит през пролет 2025  Знаци, че имате погрешни очаквания за любовните връзки

Знаци, че имате погрешни очаквания за любовните връзки  Невероятният живот на Уолт Дисни очаква зрителите на Bulgaria ON AIR на 5 април

Невероятният живот на Уолт Дисни очаква зрителите на Bulgaria ON AIR на 5 април  5 суперхрани за здрави кости

5 суперхрани за здрави кости

продава, Тристаен апартамент, 90 m2 Бургас, Център, 200000 EUR

продава, Тристаен апартамент, 90 m2 Бургас, Център, 200000 EUR  продава, Парцел, 470 m2 София, Люлин 7, 699000 EUR

продава, Парцел, 470 m2 София, Люлин 7, 699000 EUR  продава, Парцел, 863 m2 Перник област, с.Горна Диканя, 29500 EUR

продава, Парцел, 863 m2 Перник област, с.Горна Диканя, 29500 EUR  продава, Тристаен апартамент, 93 m2 София, Кръстова Вада, 250000 EUR

продава, Тристаен апартамент, 93 m2 София, Кръстова Вада, 250000 EUR  продава, Парцел, 1067 m2 София област, с.Гурмазово, 66900 EUR

продава, Парцел, 1067 m2 София област, с.Гурмазово, 66900 EUR  продава, Парцел, 2652 m2 София област, с.Саранци, 83900 EUR

продава, Парцел, 2652 m2 София област, с.Саранци, 83900 EUR